La busta paga dei lavoratori subordinati riserverà quest’anno delle sorprese, alcune gradite, altre meno. Ma di cosa si tratta? Tanti sono gli aspetti coinvolti, incominciando dalle nuove aliquote irpef, passando per l’assegno unico e universale, dalle modalità di calcolo delle detrazioni da lavoro dipendente fino ad arrivare al c.d. trattamento integrativo e all’ulteriore detrazione fiscale.

Alcune di queste novità rappresentano una vera e propria rivoluzione dell’intero sistema, dal momento che le suddette modifiche andranno ad incidere su una differente misura delle ritenute fiscali, del bonus ed eventualmente sul netto in busta che il lavoratore dipendente riceve mensilmente.

Cerchiamo quindi di fare chiarezza oggi, al fine di evitare sgradite sorprese domani.

Modifiche al sistema di tassazione: cambiano le aliquote irpef

La prima novità importante di quest’anno è quella introdotta con la Legge di Bilancio 2022 (L. 30 Dicembre 2021 n. 234), novità già definita nel dettaglio grazie all’art. 1 co 2-3.

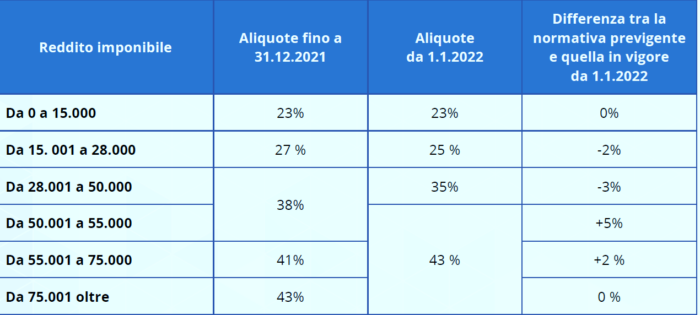

Si tratta della riduzione del numero delle aliquote irpef, che passa da cinque a quattro, mantenendo inalterati i soli livelli dell’aliquota più bassa (23%) e di quella massima (il 43%).

Per quanto riguarda i redditi da 15.001 a 28.000 l’aliquota diventa più vantaggiosa, subendo un abbassamento da 27% al 25%.

Altro aspetto vantaggioso è per coloro che hanno un reddito imponibile fra i 28.001 e i 50.000. In questo caso l’aliquota si abbassa dal 38% al 35%.

Non si può dire lo stesso per quanto riguarda invece i redditi fra i 50.001 in poi, dove l’aliquota è stabilità per il 2022 al 43%.

In sintesi quindi, vengono diminuite le aliquote per i redditi più bassi (tra i 15.000 e 50.000), ma aumentano quelle tra i 50.000 e i 75.000.

Tali modifiche si inseriscono, ancora una volta, in un’ottica di rispetto dell’art 53 della nostra Costituzione in base al quale “tutti sono tenuti a concorrere alla spese pubbliche in ragione della loro capacità contributiva”. E aggiunge inoltre al co 2 che “il sistema tributario è informato a criteri di progressività”, ciò significa che la tassazione deve procedere in maniera più che proporzionale.

Il legislatore dispone infatti un maggior prelievo tributario per coloro i quali manifestano una superiore capacità contributiva, secondo il principio della progressività.

Di seguito una tabella riassuntiva:

Le detrazioni da lavoro dipendente

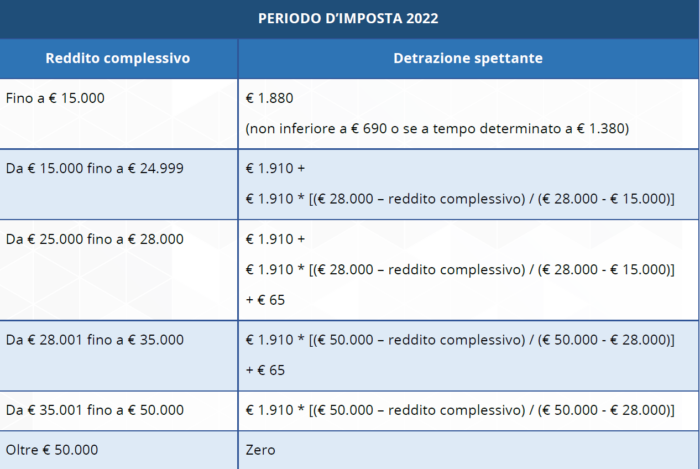

Per quanto riguarda le detrazioni fiscali, la novità introdotta con la Legge di Bilancio modifica gli importi delle detrazioni da lavoro dipendente.

L’articolo 1 comma 2 della L.234/2021, prevede che se alla formazione del reddito complessivo ai fini fiscali concorrono uno o più redditi da lavoro dipendente (e taluni redditi assimilati) al contribuente spetta una detrazione (proporzionata comunque ai periodi lavorati nell’anno) così come da tabella sottostante:

È altresì previsto un importo aggiuntivo di 65 euro per coloro che hanno un reddito complessivo superiore a 25 mila ma pari o inferiore a 35 mila euro.

Il trattamento integrativo e ulteriore detrazione

Il trattamento integrativo, bonus pari a 100 euro corrisposto mensilmente in busta paga o corrisposto in un’unica soluzione (1200 euro annui), dal 2022 continuerà ad essere corrisposto solamente in determinate circostanze.

Il bonus irpef di cui all’art. 1, decreto legge 5 febbraio 2020 n. 3 viene mantenuto per i soli redditi fino a 15.000; da quest’anno, infatti, viene abbassata da 28.000 a 15.000 la soglia di reddito per poter aver diritto al trattamento integrativo.

Cosa succede allora per i redditi superiori ai 15.000 e fino ai 28.000?

Il bonus viene sostituito, o meglio integrato, nelle nuove detrazioni fiscali sul reddito dipendente (vide supra), per un importo massimo pari a 3.100 euro.

Le detrazioni, come evidenziato in precedenza, andranno man mano a decrescere fino ad essere azzerate al raggiungere della soglia dei 50.000 euro annui di reddito.

Sempre nell’ambito delle modifiche relative al D.l.3/2020, altra novità è l’abolizione dell’ulteriore detrazione prevista per i redditi compresi tra 28.000 e 40.000 euro, giunta quindi ad esaurimento il 31.12.2021.

Parziale esonero contributivo previdenziale per i lavoratori dipendenti

Il 2022 sarà però foriero di novità positive per i lavoratori dipendenti anche in materia di contributi previdenziali. Solo per l’anno 2022, è previsto un esonero contributivo dello 0,8% sulla quota dei contributi previdenziali INPS a carico del dipendente, a condizione che la retribuzione imponibile, parametrata su base mensile per tredici mensilità, non ecceda l’importo mensile di 2.692€ (34.996€ annui).

L’esonero contributivo non determinerà nessun effettivo negativo dal punto di vista pensionistico per il lavoratore dipendente, poiché è espressamente indicato che resta ferma l’aliquota di computo delle prestazioni pensionistiche.

Assegno unico e universale per i figli (Inps)

Il lavoratore dipendente non troverà più nella sua busta paga:

– detrazioni figli a carico (rimane solo per i figli oltre i 21 anni);

– assegni familiari per figli a carico (c.d. a.n.f.);

Entrambi sono stati aboliti a seguito dell’introduzione dell’assegno unico e universale. Tale assegno sarà corrisposto:

- a) per ogni figlio minorenne a carico (per i nuovi nati decorre dal settimo mese di gravidanza);

- b) per ciascun figlio maggiorenne a carico, fino al compimento dei 21 anni d’età, per il quale decorra una delle seguenti condizioni:

- Frequenti un corso di formazione scolastica o professionale, ovvero un corso di laurea;

- Svolga un tirocinio ovvero un’attività lavorativa e possieda un reddito complessivo inferiore a 8.000 euro annui;

- Sia registrato come disoccupato e in cerca di lavoro presso il centro per l’impiego;

- Svolga servizio civile universale.

- c) per ciascun figlio con disabilità a carico, senza limiti di età.

A quanto ammonta l’importo dell’assegno unico universale? Vediamolo di seguito:

- Per ciascun figlio minorenne è previsto un importo variabile tra i 175 euro mensili e i 50 euro (a seconda di ISEE pari o inferiore a 15.000 o pari o superiore a 40.000 euro);

- Per ciascun figlio di età compresa fra i 18 e i 21 anni non compiuti l’importo previsto varia da un massimo di 85 euro mensili (ISEE pari o inferiore a 15.000 euro) a un minimo di 25 euro (ISEE pari o superiore a 40.000);

Gli importi dovuti per ciascun figlio possono essere maggiorati nelle ipotesi di nuclei numerosi (per i figli successivi al secondo), madri di età inferiore a 21 anni, nuclei con quattro o più figli, genitori entrambi titolari di reddito da lavoro, figli affetti da disabilità.

E’ attraverso il portale telematico dell’Istituto Nazionale di Previdenza e Assistenza (INPS), che è possibile presentare la domanda e a tal proposito è importante ricordare la possibilità, sempre accedendo al portale, di creare una simulazione per conoscere anticipatamente l’importo spettante.

Alla data del 1 febbraio 2022, le domande inoltrate sono 1.123.348 per 1.854.865 figli a carico.

Articolo a cura di Alice Stevanato pubblicato su Leadeshirp & Management Magazine